Не слишком ли щедра швейцарская пенсионная система?

Отработав в Швейцарии полный срок в качестве лица наёмного труда работник может со спокойной совестью и душой выходить на заслуженный отдых. Keystone Martin RuetschiШвейцарская пенсионная система лопается по всем швам, при этом в Конфедерации граждане получают едва ли не самые высокие пенсии в мире. Как долго это еще сможет продолжаться и что нужно делать, чтобы избежать развития ситуации по наихудшему сценарию?

Этот контент был опубликован 08 апреля 2019 года — 11:00Сибилла Бондольфи (Сибилла Бондольфи)

Швейцарцы — это народ счастливых и беспечных пенсионеров. По данным исследования, проведенного банком UBS (International Pension Gap IndexВнешняя ссылка), в Швейцарии работники имеют возможность откладывать из своего заработка наименьшую долю в рамках накопительного индивидуального плана аккумулирования средств с целью обеспечения в старости достойного финансового уровня.

Отработав полный срок в качестве лица наёмного труда работник может со спокойной совестью и душой выходить на заслуженный отдых, не беспокоясь на предмет возможных потерь в качестве жизни. Основой такой уверенности в завтрашнем дне является более чем хитро устроенная система пенсионного обеспечения, которую в Швейцарии обычно иллюстрируют образом классического портика с тремя «колоннами», или «опорами».

Первая «колонна» представляет собой государственную пенсию, формируемую солидарно государством и работодателем. Вторая «опора» — пенсионный фонд, формируемый работодателем и самим работником. Третья «колонна» — индивидуальный частный накопительный план, заводить который очень выгодно, прежде всего с налоговой точки зрения (подробнее в конце материала).

Диверсификация рисков!«Для зарубежных стран швейцарская пенсионная система с ее тремя «опорами» всегда служила и продолжала служить примером для подражания», — говорит Томас Гехтер ( Thomas GächterВнешняя ссылка), профессор Кафедры трудового права и права социального обеспечения Университета Цюриха. «Самая по себе модель задумана была просто прекрасно, проблема только в том, что достроить это здание до конца так и не удалось».

«Самая по себе модель задумана была просто прекрасно, проблема только в том, что достроить это здание до конца так и не удалось».

Во-первых, государство на данный момент слишком мало инвестирует в так называемую «первую опору» (AHV), а потому на одну только эту пенсию в Швейцарии давно уже жить никто не может. «Вторая опора построена на принципе инвестирования в различные рыночные инструменты и получения процентов на вложенный капитал, однако сейчас на международных финансовых рынках царит ситуация крайне низкой доходности, и в ситуации скромных процентов на вложенный капитал выплата некогда обещанной пенсии превращается в задачу почти невыполнимую. В системе финансирования пенсий возникают прорехи».

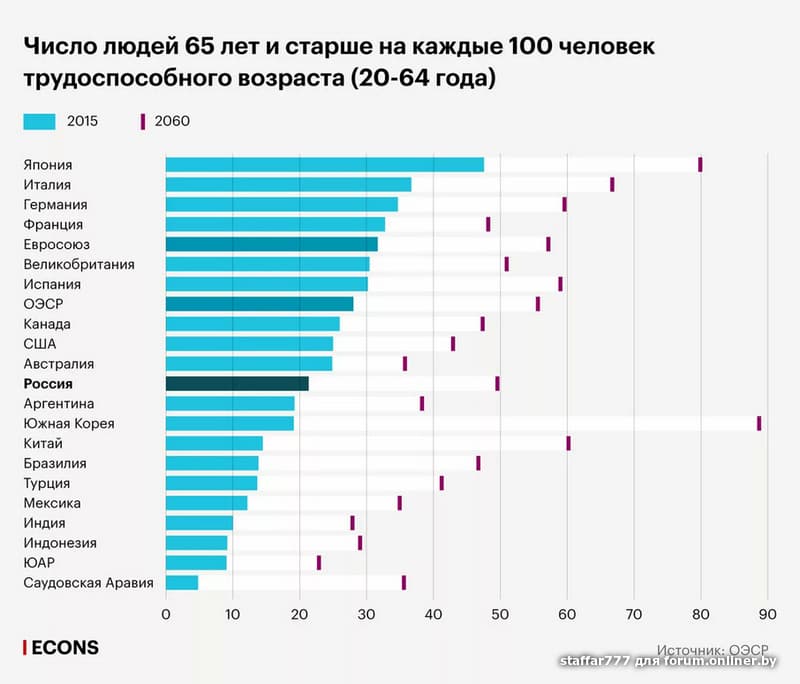

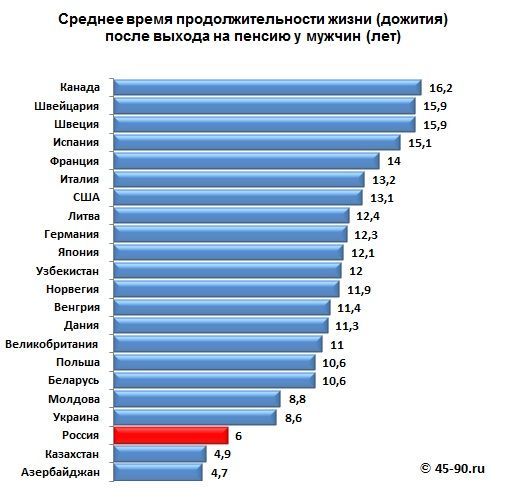

Все эти проблемы усугубляются неблагоприятными тенденциями в области демографии, особенно в сфере финансирования «первой опоры». Сейчас на пенсию выходит многочисленное поколение, рожденное после 1945 года от солдат, переживших войну и смотревших в будущее с особым оптимизмом. Что касается самих швейцарцев, то их особенностью является стремление выходить на пенсию скорее раньше, чем позжеВнешняя ссылка. Сопряженные с крайне высоким «сроком дожития», все эти аспекты вместе начинают образовывать весьма взрывоопасную комбинацию. «Бомба тикает, время пошло», — говорит профессор Гехтер.

Что касается самих швейцарцев, то их особенностью является стремление выходить на пенсию скорее раньше, чем позжеВнешняя ссылка. Сопряженные с крайне высоким «сроком дожития», все эти аспекты вместе начинают образовывать весьма взрывоопасную комбинацию. «Бомба тикает, время пошло», — говорит профессор Гехтер.

Впрочем, тикает она не только в Швейцарии, но и практически во всех развитых странах «первого мира»Внешняя ссылка. Перефразируя известное высказывание Орсона Уэлса, «светопреставление случится и в Швейцарии, только на три дня позже». Залогом этой уверенности может служить как раз «система из трёх опор», которая весьма искусно «раскладывает яйца по разным корзинам», иными словами, диверсифицирует риски, опираясь на разные по своему характеру финансовые источники. «В других странах эта бомба рванёт первой», — говорит профессор Гехтер, но и Швейцарию эта проблема затронет тоже, пусть и позже, хотя бы потому, что выплачиваемые здесь пенсии на данный момент «чрезмерно щедры».

Слишком высокие пенсии?

В самом деле, первые тучки уже показались на горизонте Швейцарии, этого беспечного райского уголка для богатых пенсионеров. В частности, в последние годы многие пенсионные инвестиционные фонды снизилиВнешняя ссылка свой так называемый «перерасчетный коэффициент» (Umwandlungssatz), на основе которого с учетом накопленного капитала формируется пенсия по линии «второй опоры». Фактически это означает, что нынешнее молодое пока поколение, выйдя на пенсию, получит меньше денег.

Справедливости ради следует признать, что такого рода корректировкаВнешняя ссылка давно назрела: в прошлом пенсионные фонды обещали и выплачивали своим клиентам слишком уж щедрые пенсии. И все эти клиенты продолжают жить и получать свои выплаты (Швейцария отличается высокой продолжительностью жизни), а откорректировать уже выплачиваемые пенсии законодательство не позволяет. Профессор Томас Гехтер подтверждает, что «пенсионные кассы годами применяли слишком выгодный для пенсионеров перерасчётный коэффициент, в итоге последние поколения пенсионеров будут вплоть до самой смерти получать гораздо больше, чем они сами (а не их работодатель или государство) инвестировали в свою пенсию по старости.

Проигравшим поэтому окажется так называемое „Поколение Х“, которое окажется в диаметрально противоположной ситуации: его представители будут получать заметно меньше того, что они сами вложили в свое финансовое обеспечение в конце жизни. Фактически сейчас это поколение выполняет роль „четвёртой опоры“ для нынешнего поколения пенсионеров, оплачивая им завышенную пенсию за счет своей, которая окажется заниженной».

Народная законодательная инициатива требует введения «гибкой пенсии»Такого рода перераспределениеВнешняя ссылка средств (а это миллиарды и миллиарды франков) происходит сейчас, на наших глазах, ибо именно такова логика, в которой работают пенсионные инвестиционные фонды, находящиеся в основе «второй опоры». В среднем в год от работающих в пользу пенсионеров поступает до 7 млрд франков, что составляет примерно одну четверть от средней выплачиваемой в Швейцарии пенсии, притом что в рамках как раз «второй опоры» никакого перераспределения такого рода по идее происходить не должно.

И именно поэтому начиная с апреля 2019 года в Швейцарии начался активный сбор подписей граждан под народной законодательной инициативой под названием «Vorsorge — aber fair. Für eine generationengerechte ReformВнешняя ссылка» («Пенсия — да, но по справедливости. В пользу пенсионной реформы, честной по отношению ко всем поколениям»). Автором идеи такого законопроекта стал обыкновенный швейцарский пенсионер по имени Йозеф Бахманн (Josef Bachmann). В прошлом он сам был исполнительным директором пенсионного инвестиционного фонда (Pensionskasse).

swissinfo.chВ центре инициативы находится требование ввести в Швейцарии гибкий принцип начисления пенсии в рамках «второй опоры», согласно которому сумма начисленной пенсии находилась бы в постоянной динамической, но жесткой привязке к уровню доходности основных инвестиционных инструментов. Только так, утверждают авторы инициативы, можно было бы прекратить перераспределение средств от молодых поколений в пользу более пожилых.

Соответственно, учитываться при начислении пенсии по линии второй опоры должны также такие факторы, как общий уровень инфляции и ситуация в области демографии. А это значит, что в Швейцарии впервые стало бы возможным урезать уже выплачиваемые пенсии в случае, если и на бирже всё плохо, и инфляция вдруг начинает зашкаливать (пока она в Швейцарии минимальна), и с демографией «что-то не так».

Показать больше

«Идея, лежащая в основе принципа „гибкой пенсии“, очень проста — она означает только то, что Швейцария лишилась бы уникальной возможности раз и навсегда обещать и поддерживать однажды обещанный уровень пенсионного обеспечения, потому что сейчас законодательно закрепленная обязанность поддерживать пенсии на раз и на всегда установленном уровне и образует основной механизм того самого перераспределения средств за счет молодых поколений в пользу поколений пред- и пенсионного возраста.

И все бы хорошо, но в Швейцарии молодежь демонстрирует сейчас тревожно низкий уровень интереса к политике. Иными словами, голосовать она не ходит, в отличие от старших поколений, которые в политическом плане очень активны и всегда «давят своей массой» немногочисленных пришедших на избирательные участки молодых людей. И может случиться так, что молодежь, опять оставшись дома, просто отдаст свое будущее в руки стариков, которые не преминут провалить невыгодную для них лично реформу. Йозеф Бахманн между тем пытается сохранять оптимизм. Он у верен, что инициатива будет иметь шансы на успех, особенно если убедить в ее целесообразности пенсионеров, у которых в Швейцарии «все еще сохраняется здравый ум и щедрое сердце».

Показать больше

Швейцарская пенсионная система

Первая «опора», упрощенно говоря, составляет базовую государственную пенсионную страховку и основана на «Законе о страховании по старости и потере кормильца» (AHV). Фонд «первой опоры» формируется из солидарных выплат как застрахованного, так и государства. Жить только на одну эту пенсию в Швейцарии фактически невозможно. Если перечислять взносы в «первую опору» в течение максимально возможного срока (44 года для женщин, 45 лет для мужчин), то минимальная пенсионная выплата может составить 1 200 франков, что для Швейцарии очень мало.

Фонд «первой опоры» формируется из солидарных выплат как застрахованного, так и государства. Жить только на одну эту пенсию в Швейцарии фактически невозможно. Если перечислять взносы в «первую опору» в течение максимально возможного срока (44 года для женщин, 45 лет для мужчин), то минимальная пенсионная выплата может составить 1 200 франков, что для Швейцарии очень мало.

Вторая «опора» пенсионной системы складывается из выплат как застрахованного в качестве работника на производстве, так и работодателя. Регулируется эта процедура «Законом о профессиональном страховании» («Bundesgesetz über die berufliche Alters-, Hinterlassenen, — und Invalidenvorsorge»). Взносы по этому режиму платят практически все наемные работники, самозанятое население может делать это в добровольном порядке.

Главная цель второй «опоры» — обеспечить людям, выходящим на заслуженный отдых, в сочетании с «первой опорой», привычный достаток, минимально на уровне примерно 60% от последней зарплаты, максимально — до 80%. Рассчитывается пенсия в рамках «второй опоры» на основе «перерасчётного/преобразовательного коэффициента».

Рассчитывается пенсия в рамках «второй опоры» на основе «перерасчётного/преобразовательного коэффициента».

Например, накопив на своем пенсионном счету 500 тыс. франков, человек может получить в месяц в 2,8 тыс. франков. Это, не забудем, в придачу к выплатам по «первой опоре». Получается примерная пенсия в 4 тыс. франков. Данная сумма находится на уровне фактически действующего в Швейцарии МРОТ, что по местным меркам все-таки весьма скромно.

Третья «опора» швейцарской пенсионной системы является добровольной. Инвестирование в свою пенсию в рамках этой «опоры» можно проводить на основе бесчисленного количества вариантов, предлагаемых своим клиентам ведущими банками страны. Вот это и есть та самая система самостоятельной заботы о собственной пенсии.

В Швейцарии активно используют систему добровольного страхования, поскольку — и это очень важно отметить — она подразумевает существенные налоговые льготы. Эти взносы вычитаются из налогооблагаемой базы, что делает такие вложения очень выгодными. Теоретически, используя все три «опоры», можно заработать себе на пенсию в размере 6 тыс. франков в месяц, что равно уже хорошему заработку на средней руководящей позиции.

Теоретически, используя все три «опоры», можно заработать себе на пенсию в размере 6 тыс. франков в месяц, что равно уже хорошему заработку на средней руководящей позиции.

End of insertion

Показать больше

В соответствии со стандартами JTI

Показать больше: Сертификат по нормам JTI для портала SWI swissinfo.ch

Показать больше

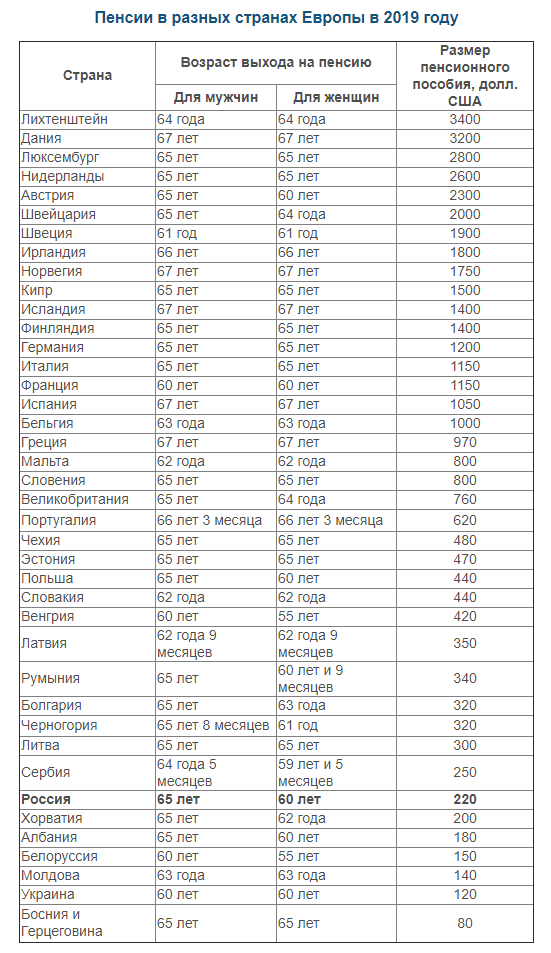

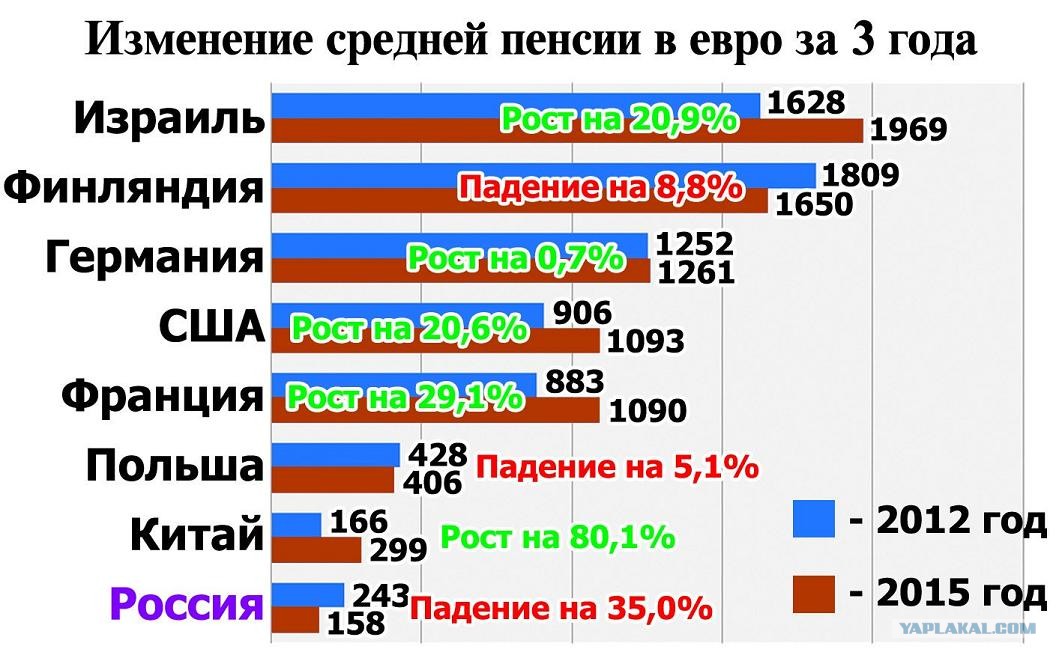

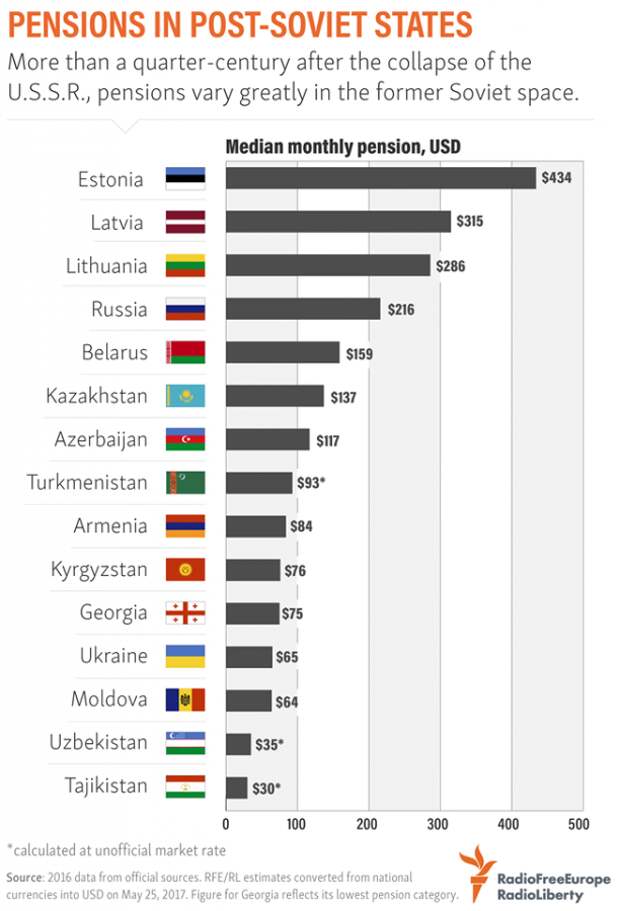

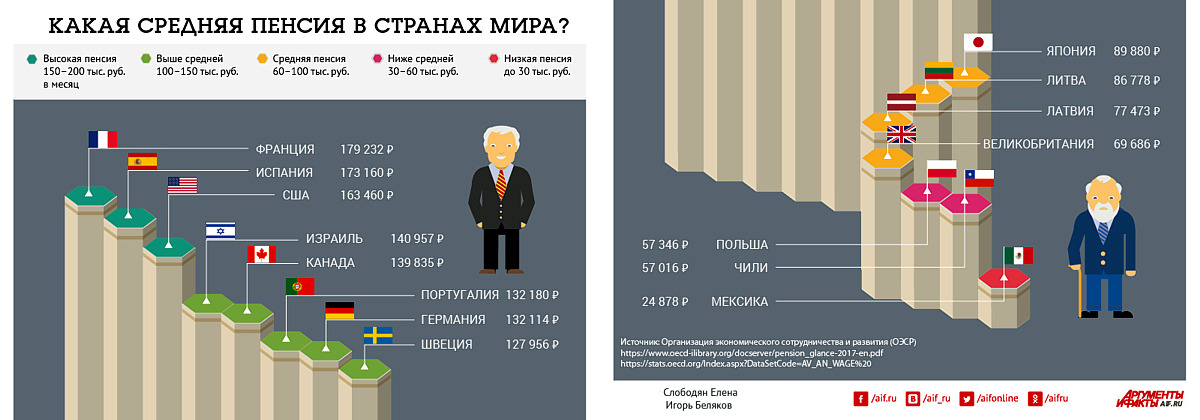

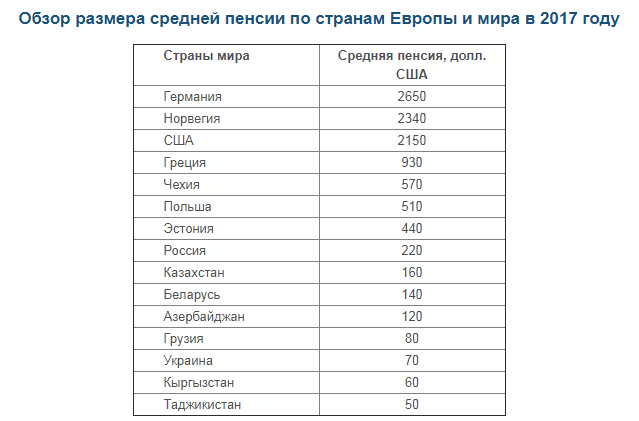

Пенсии в разных странах мира

В цивилизованных странах пенсионеры чувствуют заботу государства. Те люди, которые добросовестно трудились в молодости и исправно платили налоги, могут рассчитывать, что государство обеспечит им достойную старость. И после выхода на пенсию немецкие, японские и некоторые другие граждане пожилого возраста путешествуют по всему миру, активно отдыхают и живут в своё удовольствие.

Самые высокие пенсии

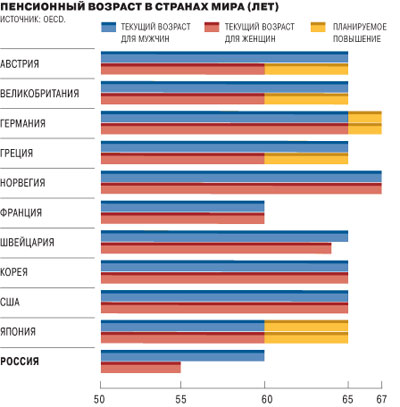

Самые высокие пенсии в Японии, средний показатель по стране около двух тысяч долларов. Страна Восходящего Солнца еще и рекордсмен по количеству долгожителей — средняя продолжительность жизни более восьмидесяти лет для мужчин и около восьмидесяти пяти для женщин. При этом пенсионная система справляется с нагрузкой, не повышая пока пенсионный возраст, который составляет 65 лет. Но многие японцы предпочитают работать до семидесяти лет.

Страна Восходящего Солнца еще и рекордсмен по количеству долгожителей — средняя продолжительность жизни более восьмидесяти лет для мужчин и около восьмидесяти пяти для женщин. При этом пенсионная система справляется с нагрузкой, не повышая пока пенсионный возраст, который составляет 65 лет. Но многие японцы предпочитают работать до семидесяти лет.

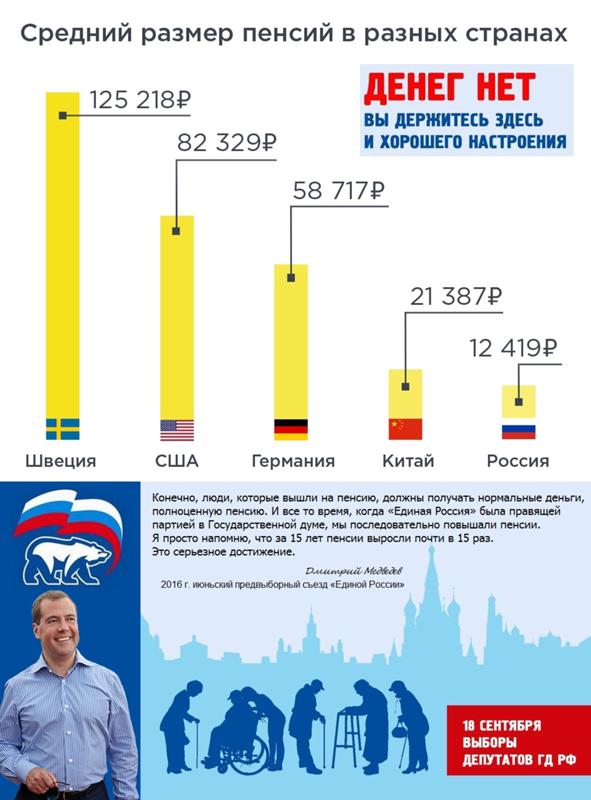

Высокие пенсии и у немецких пенсионеров — в среднем тысяча двести евро. Работающие граждане платят 20% пенсионных взносов, пенсионный возраст шестьдесят пять лет для обоих полов, но этот показатель собираются повышать. В Соединенных штатах средняя пенсия полторы тысячи долларов, что не обеспечивает высокого уровня жизни при высоких ценах в стране. Платить в Пенсионный фонд нужно 15% из зарплаты или можно выбрать накопительную систему. Израильские пенсионеры могут получать до 1500 долл. пенсии, если имеют рабочий стаж более тридцати лет и платили пенсионные взносы до 18%. Возраст выхода на пенсию 62 года, на минимальную пенсию в семьсот долларов вполне можно прожить.

Французские пенсионеры в среднем получают тысячу евро. Пенсии имеют все граждане, но размер выплат зависит от трудового стажа. В стране большой дефицит Пенсионного фонда из-за стареющего населения, поэтому пенсионный возраст собираются повышать. В Польше пенсия около пятисот евро, но учитывая уровень цен, она вполне сопоставима с французской тысячей.

Не зависит от возраста желание играть в casino x. Азарт любит и молодежь, и люди пожилого возраста. Казино Х предоставляет широкий выбор игровых автоматов — от классических «одноруких бандитов» с фруктами и тремя линиями, до самых современных слотов разных уровней сложности. Потренироваться и изучить новые аппараты можно бесплатно в демонстрационном режиме, а в любой момент перейти к игре на деньги. Игорное заведение обеспечит честную игру и своевременную выплату выигрышей. Также посетители могут участвовать в розыгрыше призов и лотерей.

И не самые высокие

В КНР самое большое в мире население и много людей пожилого возраста. Пенсии не высокие — тысяча юаней, что приблизительно полторы сотни долларов. Выходят на пенсию в зависимости от условий труда. Для женщин, занимавшихся физическим трудом, пенсионный возраст пятьдесят лет, максимальный возраст выхода на пенсию для мужчин — 60 лет. Для получения пенсий необходим трудовой стаж от пятнадцати лет. В городах и селах размеры выплат отличаются.

Пенсии не высокие — тысяча юаней, что приблизительно полторы сотни долларов. Выходят на пенсию в зависимости от условий труда. Для женщин, занимавшихся физическим трудом, пенсионный возраст пятьдесят лет, максимальный возраст выхода на пенсию для мужчин — 60 лет. Для получения пенсий необходим трудовой стаж от пятнадцати лет. В городах и селах размеры выплат отличаются.

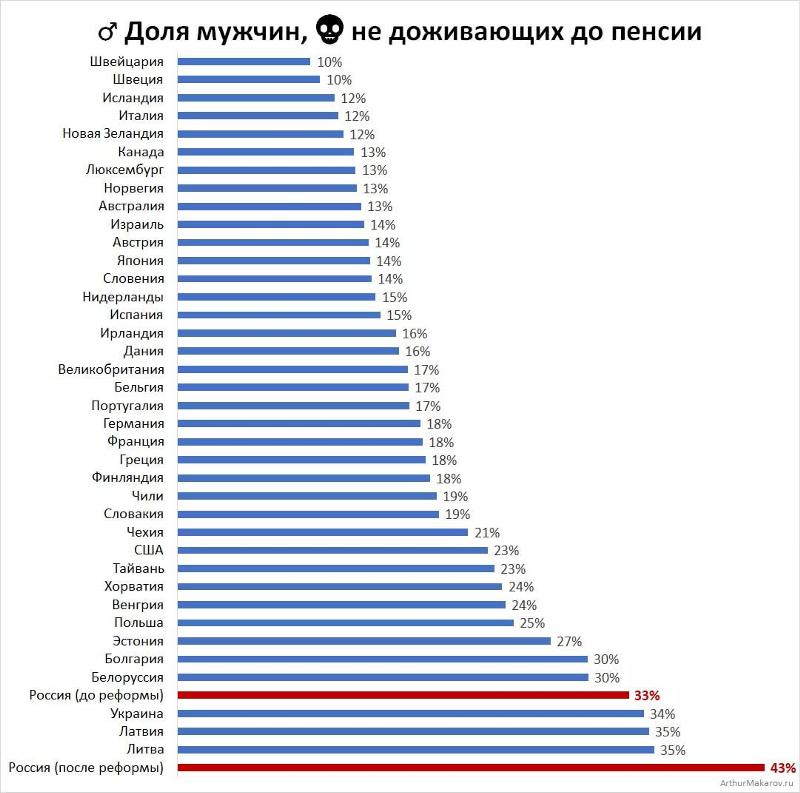

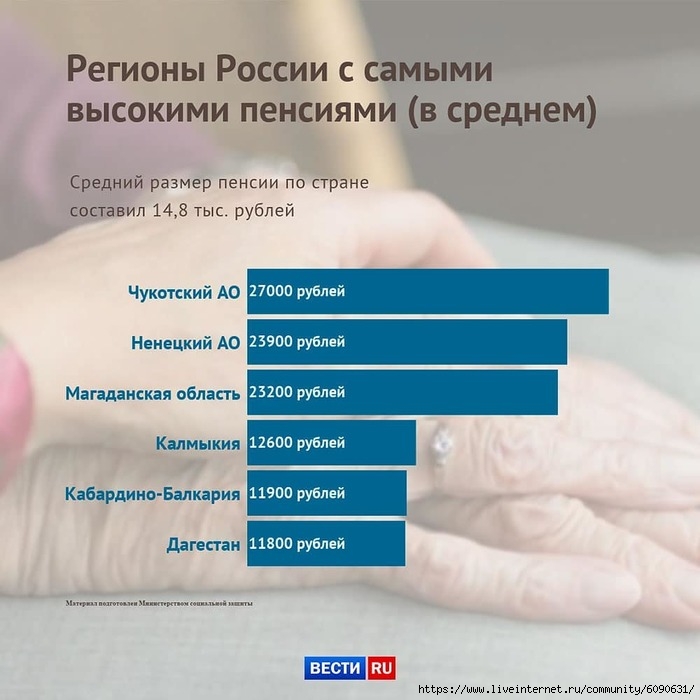

В Российской Федерации средняя пенсия 2017 года эквивалентна 150 долл. Мужчины выходят на пенсию в 65 лет, женщины в 63 года. Согласно пенсионной реформе пенсии разделятся на базовые и накопительные варианты. Белорусские пенсионеры получают приблизительно столько же. Пенсионный возраст в Белоруссии 63 для мужчин, которым для получения пенсии нужно иметь двадцать пять лет стажа. Женщины могут выходить на пенсию в 58, имея стаж более двадцати лет. Отчисления в Пенсионный фонд с зарплаты до 28%.

Предыдущая статья

Следущая статья

Вернуться

Крупнейшие пенсионные фонды мира достигли нового рекорда в размере 23,6 трлн долларов США в 2021 году, согласно ежегодному исследованию, проводимому Thinking Ahead Institute совместно с Pensions & Investments, ведущей инвестиционной газетой США.

Исследование освещает основные тенденции в индустрии пенсионных фондов и предоставляет информацию об изменяющихся характеристиках этих фондов.

Исследование освещает основные тенденции в индустрии пенсионных фондов и предоставляет информацию об изменяющихся характеристиках этих фондов.В то время как общий объем активов под управлением достиг рекордно высокого уровня, рост замедлился с 11,5% в 2020 г. до 8,9% в 2021 г. Этого следовало ожидать после очень высоких показателей на рынках активов в 2020 г. Однако последних показателей достаточно, чтобы занять пять -годовой кумулятивный рост до 50,2% в период с 2016 по 2021 год.

Мариса Холл, соруководитель Thinking Ahead Institute, размышляет об основных выводах исследования: «Это история о двух половинках. С одной стороны, новый рекорд крупнейших пенсионных фондов мира иллюстрирует оптимизм, который бросил вызов глобальной пандемии. С другой стороны, рост замедляется, а долгосрочная приборная панель мигает желтым цветом.

Забегая вперед, можно сказать, что растущая инфляция и последующие действия центрального банка, вероятно, вызовут замедление глобального роста, что, в свою очередь, может поставить под угрозу статус финансирования пенсионных фондов в долгосрочной перспективе».

«Пенсионные фонды также находятся под огромным давлением руководства со всех сторон, при этом растущая политизация ESG в некоторых регионах отвечает требованиям более существенных и срочных действий по борьбе с изменением климата. Добавление резкого краткосрочного экономического давления наряду с этими структурными долгосрочными изменениями только усложнит баланс между краткосрочной финансовой устойчивостью и долгосрочной финансовой и климатической устойчивостью».

В настоящее время на Северную Америку приходится 45,6% активов 300 крупнейших пенсионных фондов мира. Это больше, чем 41,7% в конце 2020 года. На европейские пенсионные фонды приходится 25,9%, на Азиатско-Тихоокеанский регион (APAC) — 25,5%, а остальные 4% приходится на Латинскую Америку и Африку.

На Соединенные Штаты (США) в настоящее время приходится 39,6% активов под управлением 300 крупнейших пенсионных фондов, и почти половина фондов в рейтинге (148). После США страны с наибольшим количеством пенсионных фондов в рейтинге являются Великобритания (Великобритания) (23), Канада (18), Австралия (15), Нидерланды (12) и Япония (11). С 2016 года в рейтинг вошли в общей сложности 37 новых фондов, при этом на США приходится самая высокая чистая прибыль (14 фондов), а на Японию — самый высокий чистый убыток (5 фондов). За тот же период Великобритания получила чистый убыток в размере трех фондов, а Швейцария — чистую прибыль в размере трех фондов.

С 2016 года в рейтинг вошли в общей сложности 37 новых фондов, при этом на США приходится самая высокая чистая прибыль (14 фондов), а на Японию — самый высокий чистый убыток (5 фондов). За тот же период Великобритания получила чистый убыток в размере трех фондов, а Швейцария — чистую прибыль в размере трех фондов.

Среди 300 крупнейших фондов активы фондов с установленными выплатами (DB) продолжают доминировать и составляют 63,5% от общего объема активов под управлением. Однако доля активов фонда DB с годами незначительно снижается.

Схемы DB по-прежнему составляют большую часть активов в Северной Америке (72,7%), Азиатско-Тихоокеанском регионе (65,2%) и Европе (51%). Однако планы DC преобладают в других регионах (60%), особенно в странах Латинской Америки. С точки зрения общей тенденции, доля активов DB немного снизилась в Европе и Северной Америке, но увеличилась в Азиатско-Тихоокеанском регионе и на других рынках, что отражает относительную зрелость и демографический профиль пенсионных фондов на этих рынках.

Согласно исследованию, 20 крупнейших пенсионных фондов в настоящее время составляют 41,0% от общего объема активов, что немного ниже, чем в предыдущем году (41,8%), увеличившись за год на 6,6% по сравнению с 8,9% для 300 крупнейших фондов. Однако в долгосрочной перспективе 20 крупнейших фондов демонстрируют более высокие темпы роста: совокупный годовой темп роста (CAGR) за последние пять лет составляет 8,8% по сравнению с 8,5% для 300 крупнейших фондов. Фонды Азиатско-Тихоокеанского региона, входящие в топ-300, продемонстрировали годовой рост на 8%.

В среднем 20 крупнейших фондов инвестировали примерно 53,5% своих активов в акции, 27,9% в ценных бумагах с фиксированным доходом и 18,6% в альтернативах и наличных деньгах. В Азиатско-Тихоокеанском регионе доля пенсионных фондов в топ-20 упала с 43,7% до 41,7% в 2021 году. Это частично связано с разницей в распределении активов, где пенсионные фонды Северной Америки и Европы больше вкладывали в акции, а альтернативы и денежные средства по сравнению с Азиатско-Тихоокеанским регионом, где доля облигаций была выше. Доходность рискованных активов была высокой в 2021 году, и это можно наблюдать по изменению весов активов по сравнению с прошлым годом.

Доходность рискованных активов была высокой в 2021 году, и это можно наблюдать по изменению весов активов по сравнению с прошлым годом.

В случае Азиатско-Тихоокеанского региона доля акций увеличилась с 43,3% до 48,8%, а доля альтернатив и денежных средств увеличилась с 3,4% до 5,7%. Это комбинация фондов APAC, выделяющих больше средств на эти классы активов, а также высокая доходность инвестиций от этих классов активов за период. Тем не менее, фондам APAC еще предстоит пройти долгий путь, прежде чем они достигнут уровня своих коллег в Северной Америке и Европе.

Джейн Бок, руководитель отдела инвестиций в Азии в WTW, говорит : «Отрадно видеть, что фонды APAC так хорошо представлены в 20 крупнейших фондах. У них более короткая история, чем у их западных коллег, но они быстро растут, а распределение активов со временем продолжает развиваться. Все еще есть возможности для улучшения с точки зрения снижения предвзятости к дому, достижения подлинной диверсификации и повышения эффективности портфеля, а также принятия дополнительных мер для интеграции ESG в инвестиционный процесс. Тем не менее, я также хочу отметить огромный прогресс, достигнутый на данный момент. Поскольку эти фонды продолжают расти в масштабах, у них будет больше возможностей использовать свои сильные стороны и сосредоточиться на оттачивании своих конкурентных преимуществ».

Тем не менее, я также хочу отметить огромный прогресс, достигнутый на данный момент. Поскольку эти фонды продолжают расти в масштабах, у них будет больше возможностей использовать свои сильные стороны и сосредоточиться на оттачивании своих конкурентных преимуществ».

Государственный пенсионный инвестиционный фонд Японии (GPIF) остается ведущим пенсионным фондом, лидируя в рейтинге AUM с объемом активов более 1,7 трлн долларов США. Он остается на первом месте с 2002 года. Национальный пенсионный фонд Южной Кореи (3 ) сохранил ту же позицию, что и в прошлогоднем рейтинге, в то время как Национальное социальное обеспечение Китая опустилось на две позиции (8 ) в этом году. год. Центральный резервный фонд Сингапура сохраняет свою позицию (9 ) в рейтинге этого года.

Мариса Холл заключает: «Мы видим, что распределение активов продолжает реагировать на долгосрочные структурные сдвиги. Хотя отчисления на частные рынки сократились по сравнению с предыдущим годом, мы полагаем, что это в основном было вызвано краткосрочными инфляционными опасениями и опасениями по поводу повышения процентных ставок. Мы ожидаем, что частные рынки будут продолжать значительно расширяться в инвестиционном пространстве в долгосрочной перспективе, что отражает потребность в новых первичных инвестициях для поддержки новых моделей устойчивого экономического роста».

Мы ожидаем, что частные рынки будут продолжать значительно расширяться в инвестиционном пространстве в долгосрочной перспективе, что отражает потребность в новых первичных инвестициях для поддержки новых моделей устойчивого экономического роста».

«Повестки дня советов пенсионных фондов по праву стали руководством к решению сложных стратегических задач, стоящих перед глобальными рынками и экономикой. Чтение годовых отчетов самых крупных в мире пенсионных фондов также является уроком возможных решений этих серьезных проблем. Большинство обеспокоено растущей волатильностью рынка и обсуждает дальнейшие способы повышения диверсификации своих инвестиций, особенно в условиях глобального экономического спада. И большинство из них в настоящее время выступают за передовую практику корпоративного управления, направленную на обеспечение устойчивой ценности».

«Очевидно, что пенсии могут быть силой добра, способствуя преодолению серьезных проблем в мире, а также барометром основных вопросов, с которыми мы все столкнемся в ближайшие десятилетия».

20 крупнейших пенсионных фондов (в млн долларов США)

| Ранг | Фонд | Рынок | Всего активов |

|---|---|---|---|

| 1 | Государственные пенсионные инвестиции | Япония | 1 730 900 |

| 2 | Государственный пенсионный фонд | Норвегия | 1 437,111 |

| 3 | Национальная пенсия | Южная Корея | 797,968 |

| 4 | Федеральная пенсионная сберегательная касса | США | 774,176 |

| 5 | АВР | Нидерланды | 630.358 |

| 6 | Государственные служащие штата Калифорния | США | 496.820 |

| 7 | Пенсия Канады | Канада | 426. 746 1 746 1 |

| 8 | Национальное социальное обеспечение | Китай | 406.787 2 |

| 9 | Центральный резервный фонд | Сингапур | 374,990 |

| 10 | ПФЗВ | Нидерланды | 315.467 |

| 11 | Учителя штата Калифорния | США | 313,940 |

| 12 | Обычный номер | штата Нью-ЙоркСША | 267,756 |

| 13 | Пенсионный фонд города Нью-Йорка | США | 266.702 |

| 14 | Должностные лица местных органов власти | Япония | 248,572 |

| 15 | Резервный фонд сотрудников | Малайзия | 242,602 |

| 16 | Совет штата Флорида | США | 213.792 |

| 17 | Учителя Техаса | США | 196,727 |

| 18 | Учителя Онтарио | Канада | 191. 140 140 |

| 19 | Фонд национального благосостояния | Россия | 180.690 3 |

| 20 | АвстралийскийSuper | Австралия | 169.055 4 |

1 На 31 марта 2022 г.

2 Оценка

3 На 1 января 2022 г.

4 На 30 июня 2021 г.

Об Институте Thinking Ahead

Институт Thinking Ahead был основан в январе 2015 года и представляет собой глобальную некоммерческую группу, занимающуюся исследованиями и инновациями в области инвестиций, состоящую из владельцев институциональных активов и управляющих активами, приверженных мобилизации капитала для устойчивого будущего. . В нее входит более 55 членов по всему миру, общая ответственность которых превышает 16 триллионов долларов США, и она является продуктом группы Thinking Ahead Group, принадлежащей WTW Investments, созданной в 2002 году.

О WTW Investments

Инвестиционный бизнес WTW направлен на создание финансовой ценности для институциональных инвесторов благодаря своему опыту в области оценки рисков, стратегического распределения активов, доверительного управления и выбора управляющего инвестициями. У компании более 900 сотрудников по всему миру, более 1000 инвестиционных клиентов по всему миру, активы на сумму более 4,7 триллиона долларов США и активы на сумму 187 миллиардов долларов США под управлением.

О WTW

В WTW (NASDAQ: WTW) мы предлагаем основанные на данных решения в области людей, рисков и капитала. Используя глобальный взгляд и местный опыт наших коллег, работающих в 140 странах и рынках, мы помогаем организациям оттачивать свою стратегию, повышать организационную устойчивость, мотивировать своих сотрудников и максимизировать производительность.

Работая плечом к плечу с нашими клиентами, мы раскрываем возможности для устойчивого успеха и предлагаем перспективу, которая вдохновляет вас.

Международное сравнение пенсий: Финляндия снова в первой пятерке

11.10.2022

В этом году Финляндия заняла пятое место в международном сравнении Глобального пенсионного индекса. Рейтинг Финляндии улучшился на две позиции по сравнению с прошлым годом, когда был изменен метод расчета сравнения. В очередной раз финская пенсионная система была признана самой прозрачной и надежной пенсионной системой в мире.

Глобальный пенсионный индекс Mercer CFA Institute (MCGPI) представляет собой ежегодно составляемый международный сравнительный анализ пенсионных схем.

Сравнение, проводимое в четырнадцатый раз, включало 44 страны. В этом году Португалия впервые была включена в сравнение. Он занял 24-е место. В совокупности страны, включенные в сравнение, покрывают пенсии более четырех миллиардов человек.

Общий балл Финляндии улучшился по сравнению с прошлым годом, в результате чего она заняла пятое место в сравнении, поднявшись на две позиции.

Второй раз подряд пенсионная система Исландии признана лучшей в мире. Нидерланды и Дания заняли второе и третье места. Оба преуспели в сравнении в течение многих лет.

Нидерланды и Дания заняли второе и третье места. Оба преуспели в сравнении в течение многих лет.

Для ведущих стран изменения были незначительными по сравнению с предыдущим сравнением. Финляндия больше всего выиграла от изменения метода расчета. В пересмотренной системе оценок больший вес придается странам с высокими пенсиями, зависящими от заработка.

«Скандинавские страны, похоже, укрепили свое место в первой десятке. Дания и Исландия находятся в своем собственном классе с точки зрения устойчивости системы. За ними следуют Финляндия, Швеция и Норвегия», — говорит менеджер по развитию 9.0003 Мика Видлунд (Финский пенсионный центр).

MCGPI оценивает пенсионные схемы различных стран, используя адекватность, устойчивость и целостность в качестве субиндексов.

В девятый раз подряд Финляндия получила наивысшее значение индекса в субиндексе целостности (надежное и прозрачное управление).

С точки зрения граждан пенсионная система Финляндии проста и прозрачна. Начисленная пенсия начисляется независимо от смены места работы, и накопленную сумму можно в любой момент проверить в пенсионном учете.

Начисленная пенсия начисляется независимо от смены места работы, и накопленную сумму можно в любой момент проверить в пенсионном учете.

MCGPI перечисляет следующие средства для повышения общего значения индекса для финской пенсионной системы: повышение минимальных пенсий, повышение уровня сбережений домохозяйств, увеличение накопительной части пенсионных отчислений и введение механизмов защиты пенсионных интересов обеих сторон в развод.

Топ-5 пенсионных систем – Глобальный пенсионный индекс 2022

| Рейтинг и страна | Адекватность, рейтинг | Устойчивость, рейтинг | Integrity, ranking |

|---|---|---|---|

| 1. Iceland (84.7) | 1. (85.8) | 1. (83.8) | 7. (84.4) |

| 2. Netherlands (84.6) | 3. (84,9) | 3. (81,9) | 3. (87,8) |

| 3. Дания (82,0) | 6. (81,4) | 2. |